1月9日上午9时,长久股份有限公司(下称「长久股份」),股票代码6959.HK,正式于港交所主板挂牌上市,百惠出任联席账簿管理人及联席牵头经办人。百惠获悉,长久股份此次最终发售价为5.95港元,获超额认购约10.67倍。公司此前于2023年12月29日至2024年1月4日招股,于全球公开发行5054万股,其中一成在香港作公开发售,每手500股,入场费为3989.84港元,集资最多近4亿港元。

百惠据悉,长久股份计划将集资所得用于以下方面:改善质押车辆监控服务、开发整合支持系统以促进汽车流通领域的发展,并提升汽车经销商的运营管理能力。此外,部分资金将用于扩大销售和营销能力。

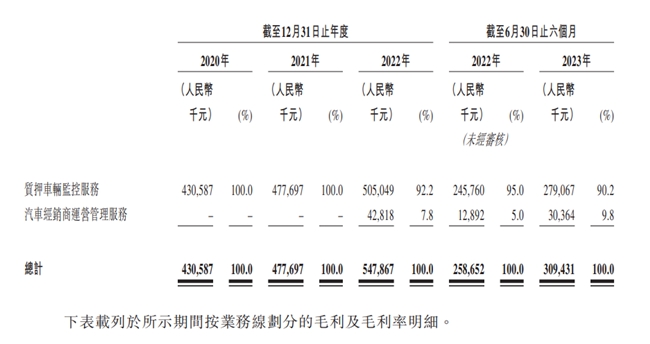

根据招股书资讯,长久股份主要是为金融机构提供高效的质押车辆监控服务,以及在市场提供汽车经销商运营管理服务。长久股份的表现业绩稳定,而且实现不断的增长。在2020年、2021年和2022年,长久股份的收入分别为4.306亿元人民币、4.777亿元人民币和5.479亿元人民币,复合年增长率为12.8%。截至2022年6月30日的六个月内,收入从2.587亿元人民币增长至截至2023年6月30日的六个月内的3.094亿元人民币。

图片来源:长久股份招股书

此外,使用长久股份的质押车辆监控服务的汽车经销商数量从截至2020年12月31日的8,316个增加至截至2021年12月31日的9,205个,随后增至截至2022年12月31日的10,684个,并进一步增至截至2023年6月30日的11,152个。

根据灼识谘询的资料推测,长久股份于2027年的市场规模预计将达89.6百万元人民币。百惠预计随着政府推出利好政策,如减征部分乘用车车辆购置税,对新能源汽车和智能汽车的支持力度不断增加。与此同时,消费者对汽车的需求持续增长,这将激发中国汽车市场巨大的发展潜力,并推动市场增长。随之而来的便是长久股份提供的汽车经销商运营管理服务的市场规模将不断扩大,巩固优势地位,在竞争中脱颖而出。

百惠作为此次IPO项目的联席账簿管理人及联席牵头经办人,充份发挥自身优势,利用多渠道资源,积极推动长久股份的上市工作。百惠展望未来,长久股份的前景看好,此次赴港上市也为长久股份提供了更广阔的发展平台,为公司未来的扩张和发展提供了更多的资金和资源支持。长久股份将能够进一步加强其在汽车市场领域的竞争优势,扩大市场份额,并实现更好的业绩增长。

重要声明:以上内容由百惠金控提供,仅作参考,并不能完全代替投资者的判断和决策。投资者需要根据自身风险承受能力情况和需求,建议进行分析和评估,以制定最合适的投资策略。

百惠金控,旗下的百惠证券(中央编号: BPQ161)获香港证监会发牌进行第一类及第四类受规管的持牌活动。同时,旗下的百惠资本(中央编号: BSM550)持有第六类牌照,并且拥有保荐人资格。