今年一季度,A股市场大幅下跌,权益类基金也普遍遭遇“滑铁卢”。

通联数据显示,今年一季度,3327只主动权益类公募基金平均收益为-15.04%,多名明星基金管理的多只基金,在一季度出现亏损。其中,张坤管理的三只产品净值下跌超过15%,刘彦春在管的两只产品跌幅更是超过18%。更有部分基金年内跌幅已超过30%。

虽然赚钱效应远低于去年,但也有少量基金一季度取得正收益。数据显示,今年一季度,主动权益类公募基金中,收益大于零的仅占1.83%。相对于大规模产品,反倒是规模在10 亿元以下的基金产品整体表现更佳。

多名明星基金经理亏损

通联数据信息显示,今年一季度,“千亿顶流”张坤管理的易方达优质企业三年持有、易方达蓝筹精选、易方达优质精选和易方达亚洲精选,均没有实现正收益,而且前三者的净值,还在一季度平均下跌超过15%。

“公募一姐”葛兰管理的多只基金,同样在一季度“告负”,净值跌幅均超过10%。如中欧医疗健康2022年一季度亏损幅度达13.92%,而中欧研究精选混合一季度亏损比例更是达到17.65%。

截至2021年末,管理规模仅次于张坤的刘彦春,管理的基金也未能实现正收益,其管理的景顺长城集英成长两年定开、景顺长城绩优成长等基金,一季度净值下跌超过18%。

张坤、刘彦春等人管理的产品,在公募基金中,还不是亏损比例最高的。天天基金网数据显示,截至4月7日,南方产业智选股票、中邮健康文娱混合、东吴阿尔法灵活配置混合等产品,是今年以来仅有的亏损超过30%的三只公募基金。

此外,一季度名列亏损榜前十的基金,还包括泰信鑫选灵活配置混合、海富通电子传媒股票和工银智能制造股票,今年以来亏损幅度分别为29.59%、28.96%和28.85%。

重仓板块持续杀跌,是多数权益基金产品净值滑坡的最直接诱因。

南方产业智选2021基金年报显示,该基金选股主要围绕教育信息化,包括上下游产业链,挖掘估值合理且成长性较强的优质公司,同时涵盖半导体、云计算、教育信息化、新兴消费等赛道,寻找产业链相关细分领域的隐形冠军。

据华泰证券统计,截至4月5日,2022年只有煤炭板块、银行和房地产板块录得涨幅,其中煤炭板块涨幅最大,达23.02%。

一季度基金业绩低迷,也导致基金发行数量略有下降,募集规模不如人意。

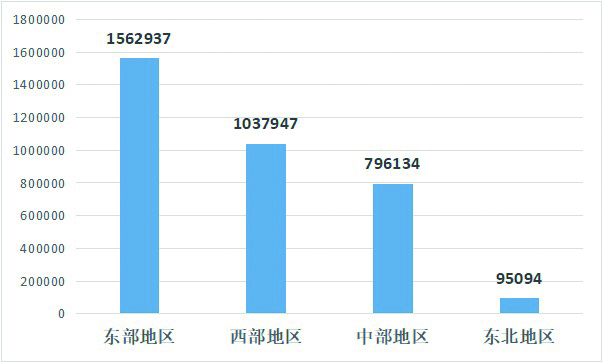

根据通联数据,截至4月1日,今年一季度共发行基金395只,发行规模共计2298.25亿元。发行数量比2021年同期减少40只,但仍高于2020年一季度。但在发行规模上,今年一季度只有2021年同期的四分之一、2020年的二分之一。

一季度基金产品“小鬼当家”

虽然一季度基金管理难度加大,但仍有部分基金取得正向收益。

通联数据显示,在3300余只主动权益类产品中,1.83%的产品仍获得了正收益,而2022年一季度收益率排名前10的产品中,前九名产品的规模均在10亿元以下,仅第10名产品规模在10-50亿元。

华泰证券研究也发现,基金规模越大,平均收益就越低,原因或为小规模产品调仓灵活性更高。普通股票型和偏股混合型产品中,规模越小的组别平均跌幅越小,规模在100亿元以上的产品一季度收益率均为负。

以普通股票型基金为例,规模100亿以上的15只基金平均涨跌幅-18.60%,无基金收益大于零;规模10亿以下的基金平均收益-16.68%,其中收益大于零的基金个数占比为1.39%,表现最好的是张媛和汤戈管理的英大国企改革主题,一季度收益率5.24%。

而在偏股混合型产品中,不同规模分层中收益排名靠前的产品,重仓特征也存在一定差异,规模10亿元以下的绩优产品多重仓化工、银行、房地产等行业;规模在10-50亿元的绩优产品,多重仓有色金属和化工等行业;规模分层50-100亿中排名靠前的产品多重仓银行和化工;规模分层100亿以上的产品中排名靠前的产品重仓医药、化工、电气设备等行业。