|

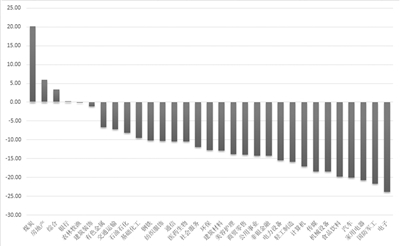

| 各申万行业今年一季度市场表现 数据来源:Wind(截至3月30日) |

3月30日,三大指数集体收涨。2022年第一季度即将结束,整体来看A股经历了较大幅度的调整。展望二季度,机构日前发布的投资策略较为乐观,表示重点关注前期估值回调幅度较大的头部企业、财报季验证的高景气度行业以及稳增长主线等。

优质公司估值吸引力显现

3月30日,上证指数、深证成指、创业板指分别上涨1.96%、3.10%和4.02%。不过,受地缘政治、美联储加息预期等外部风险扰动因素影响,从整体情况来看,A股市场仍在一季度经历了较大幅度的调整。Wind数据显示,截至3月30日收盘,上证指数、深证成指和创业板指年内分别下跌10.25%、17.46%和18.84%。

北向资金年内波动也较大。Wind数据显示,截至3月30日收盘,年内北向资金净卖出253.81亿元。期间的3月7日至3月16日,北向资金连续八个交易日净卖出近670亿元。随着各项因素影响趋缓,北向资金净买入额在随后的几个交易日又逐渐回升。3月30日,北向资金大幅净买入逾127亿元。

兴业证券认为,随着国际局势逐渐明朗,美联储加息落地且符合预期,中概股方面中美双方监管机构沟通已取得积极进展等因素出现,近期北向资金开始回流,外资影响最大的阶段或已结束。中长期来看,在外资当前仍低配A股、人民币避险属性大幅增强、国内持续稳健的基本面和投资环境下,外资流入A股仍是长期趋势。

此外,有业内人士认为,随着前期深幅调整,包括消费、新能源等在内的部分行业优质公司估值已具有吸引力。“经过这段时间下跌后,很多行业的龙头股都已经跌出了价值。”前海开源基金首席经济学家杨德龙表示,“磨底的阶段是比较难熬的,因为此时市场跌多涨少,但是市场极度悲观的时刻已经过去了,此时保持信心和耐心非常重要。”

“很多非常优质的成长股调整幅度不小,但经过调研,它们自身的业绩预期大部分没有下修,很多反而加强了自身在行业中的优势。”银华基金董事总经理、基金经理李晓星认为,短期来看,估值收缩已接近尾声,整体A股和一些优质标的估值处于历史均值甚至是偏低的位置。

中金公司策略团队认为,稳增长政策空间相对充足。相比海外市场目前通胀高企、货币政策走向紧缩,中国稳增长政策相对充足。虽然稳增长政策出台到效果显现可能仍有时滞,但大方向上,中国经济增长有望在今年二季度后逐步改善、下半年可能好于上半年。从中期的角度看,中国股市具备较多的积极因素,优质龙头蓝筹股放在全球视野中具备中线投资价值。景顺长城基金经理刘彦春也表示,从全球角度看,2022年滞后于消费复苏的投资端有望逐步回归正常。预期稳增长、提振内需将是今年政策重点。

机构看好两条主线

对于二季度机构重点关注的方向,机构近期发布的策略报告显示,随着4月上市公司年报和一季度业绩陆续披露,各行业景气度将得到确认,可关注盈利增速较快的煤炭、有色等高景气板块,以及稳增长方向的基建、银行等。

银河证券认为,随着财报的逐步披露,各行业的景气度也将进一步得到确认,目前全A估值泡沫已有所挤压,价值投资思路重要性抬升,可逢低配置估值-盈利性价比高的优质个股,但稳增长政策的传导效果及上游资源品价格的持续上行对中下游上市公司的盈利损伤程度还需更多时间确定。

光大证券也表示,一季报中仍有不错业绩表现的行业或将有更好的表现。一方面,根据此前披露1月至2月经营数据的公司行业分布来看,食品饮料、医药等消费行业以及建筑、建材等稳增长方向的行业或有不错表现;另一方面,从市场一致预期与1月至2月工业企业利润增速对比来看,大部分行业的预期偏高,而食品饮料等消费品行业的预期增速与工业企业利润增速更为相近。

国盛证券指出,随着疫情逐渐进入可控状态,以及一季度企业盈利水平超出市场预期,投资者对市场的信心或逐步恢复。操作上,短期在市场风险偏好降低的背景下,可关注困境反转的地产产业链,稳增长预期的新能源基建、银行等行业,以及年报和一季报超预期的煤炭、有色金属等相关板块;中期可关注企业盈利改善的中下游制造业,如新能源电池、汽车零部件等相关行业。

申万宏源首席策略分析师傅静涛则认为,今年二季度保持耐心。2022年下半年,房地产销售、消费、居民理财都有望加速恢复,三季度可能是基本面预期改善的时刻。新经济方向重点关注涨价消费(白酒、调味品)、数字经济(计算机)、电子(功率半导体,消费电子)、医药细分领域(新冠防疫)。