实际可支配资金只有为1.68亿元、2021年净利润由盈转亏,仍要投资140亿元进入多晶硅领域的中来股份,引来了监管关注。

3月17日早间,深交所下发关注函,要求中来股份说明投资建设硅料的各阶段所需资金的金额及来源,并说明公司首次进入光伏上游环节即进行大额投资的合理性。

此前,中来股份(300393.SZ)抛出高达140亿元的光伏多晶硅投资计划,投资标的为年产20万吨工业硅及年产10万吨高纯多晶硅项目。

按照现有财务状况,中来股份无法负担这笔巨额投资。截至去年上半年末,中来股份的可动用货币资金仅9亿元,资产负债率接近60%。

砸140亿投资多晶硅,钱从哪里来?

根据披露,3月15日,中来股份与太原市政府、古交市政府签署了《战略合作与投资协议》,三方约定,由中来股份在山西省古交市投资年产20万吨工业硅、年产10万吨高纯多晶硅的项目。目前,上述投资协议尚未通过该公司股东大会审议。

中来股份公告显示,项目拟按照“整体规划、分期实施”的方式建设,第一期拟投建年产20万吨工业硅及年产1万吨高纯多晶硅项目,第二期拟投建年产9万吨多晶硅项目。投资总金额预计为 140亿元,其中,一期项目投资金额约为43亿元。

这是一项远超中来股份财务能力的投资。根据2021年半年报及半年报问询函回复内容,截至去年6月底,该公司货币资金余额为17.89亿元,其中受限货币资金8.87亿元,募投项目专用资金7.34亿元。这意味着,公司实际可自由支配资金仅有1.68亿元。

同时,中来股份的资产负债率,已上升至2016年以来的新高。截至2021年三季度末, 公司短期借款为11.72亿元,一年内到期的非流动负债3.64亿元,长期借款为6.34亿元,资产负债率为62.09%。

针对一期项目43亿元投资,中来股份公告称,资金来源包括但不限于以自有资金、金融机构借款或其他融资方式,公司将根据实际资金情况对本项目的实施进度进行合理规划调整。此外,虽然太原市政府将组建产业基金参与投资,投资资金将根据项目建设进度分批投入,但公司仍面临着较大的资金压力,面临无法筹措足够资金的情形,可能导致项目推进股权结构方案发生变化、项目建设进度不达预期。

对此,深交所要求中来股份,结合目前生产经营规模,说明硅料项目投资是否稳健可行,会否对现有其他业务发展产生重大影响,并充分评估并提示硅料投资项目对公司现有业务和现金流的影响、流动性风险以及项目投资建设的不确定性。

业绩首亏,转型胜算几何

由于供需错配,多晶硅作为光伏行业的上游在过去两年持续上涨,相关企业业绩量价齐升,但中下游企业备受成本压力,一定程度抑制了终端装机需求。

中来股份处于光伏产业中下游,主营产品有三大板块,包括光伏背板、N型单晶电池和组件以及光伏应用系统。

根据业绩预告,中来股份2021年业绩由盈转亏,预计归母净利润亏损2.2亿元~2.8元,上年则为9665.84万元。

中来股份称,电池和组件业务主要原材料大幅涨价、海运费暴涨等因素,对经营利润造成一定影响。同时,伴随大尺寸硅片技术的成本效率优势逐步获得认可,光伏产业技术迭代正在加速进行,公司对已被技术迭代的设备进行评估并计提了资产减值准备。

或许是因为业绩亏损的压力,中来股份决定首次进入多晶硅领域。但多晶硅的建设周期长且固定,高达140亿的高额投资计划或让中来股份的财务压力进一步加大。

“相比电池、组件等环节,多晶硅扩产建设周期是固定的,周期最长且无法缩短,这也是2021年硅料新增产能无法落地、价格大涨的主要原因。”一位光伏企业高管对第一财经记者说。

经历去年大幅涨价后,A股多晶硅的“老玩家”,都在通过扩产保障产业地位。硅料龙头大全能源(688303.SH)的年报显示,2021年,大全能源实现营收108.32亿元,同比增长132.23%,归母净利润57.24亿元,同比增长48.56%,毛利率65.56%,同比上升32.38个百分点。毛利率大幅提升主要系硅料价格大涨。

大全能源2022年1月产量提升至 2825 吨,公司预期2022第一季度、全年的总产出分别约9500吨、12~12.5万吨。

此外,伴随着通威股份(600438.SH)、合盛硅业(603260.SH)等多晶硅巨头的新增产能落地,市占率会进一步得到提升,这也提升了后来者的竞争挑战。

“硅料有明显的周期特征,企业的超额收益往往来自周期顶峰的价格红利。今年开年的装机需求势头良好,预计硅料价格年内保持紧平衡。三季度开始,新增产能将逐步落地,我们预计今年年底到明年初,硅料龙头新增产能有望满产,将大幅缓解硅料供应瓶颈,价格也会随之走低。”前述分析师说。

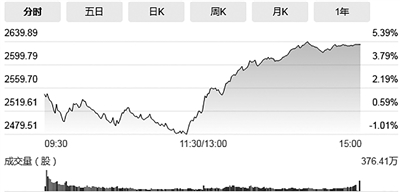

市场也并不看好中来股份的投资计划。截至3月17日收盘,中来股份收报19.6元,跌近9%,为去年9月下旬以来的单日最大跌幅。