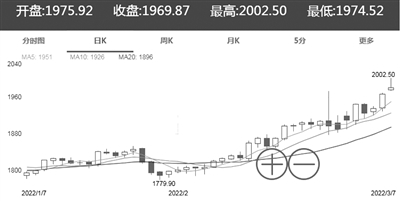

日前,南京银行(601009.SH)控股苏宁消费金融有限公司(下称“苏宁消金”)的具体方案出炉,后续增资计划和监管态度受到市场关注。

3月7日晚间,南京银行公告称,拟3.88亿元拿下苏宁消金41%股权。此次收购完成后,南京银行持有苏宁消金股权比例从15%提升至56%,成为后者第一大股东。值得注意的是,受大股东苏宁易购经营状况恶化等因素影响,苏宁消金最近几年业绩下滑明显,资本金紧张问题凸显,亟须有力支持。

另一方面,在跨省展业限制下,消金牌照成为不少银行布局消费信贷市场的一大方向。除南京银行外,宁波银行也在去年年底宣布,计划通过收购华融消金入局。但截至目前,两笔交易尚未获得监管批准,业内人士普遍分析,结合监管导向和交易本身利弊,相关部门为互联网金融“堵后门、开正门”的意愿渐强,未来消金牌照的价值有望进一步提升。

不到4亿拿下控股权

继1月16日披露收购苏宁消金控股权的计划之后,南京银行3月7日公布了具体的收购方案。

根据最新公告,此次收购将采取协议转让方式,投资总额约为3.88亿元。3月4日,该行分别与法国巴黎银行(BNP PARIBAS)(下称“法巴银行”)、苏宁易购集团股份有限公司(下称“苏宁易购集团”)签署了《股权转让协议》,股权转让标的为苏宁易购持有的苏宁消金39%股权及其附随的一切权利和利益。其中,南京银行支付约3.41亿元,受让苏宁易购集团持有的苏宁消金36%股权;法巴银行支付2838万元,受让苏宁易购集团持有的苏宁消金3%股权。

同日,南京银行与江苏洋河酒厂股份有限公司(下称“洋河股份”)签署协议,作价4730万元受让后者持有的苏宁消金5%股权。如果收购顺利完成,苏宁消金大股东将从苏宁易购易主为南京银行,洋河股份出局。

作为苏宁消金的原始股东,南京银行自2015年苏宁消金成立之初就出资参股,不过在2016年10月苏宁消金增资扩股时,南京银行表现较为保守,在其注册资本从3亿元增至6亿元时,南京银行“按兵不动”导致持股比例从20%稀释至15%。

2021年12月27日,宁波银行宣布拟收购中国华融旗下的华融消金70%股权,但后者是通过北京金融资产交易所公开挂牌竞售,根据双方签订的《金融企业非上市国有产权交易合同》,本次股权转让的华融消金股权评估价格为7.27亿元,网络竞价最终确定的受让价格为10.91亿元。

对于此次收购的交易对价,有业内人士认为,消金牌照的价值本身有所差异,而且苏宁消金自身属性与华融消金有所不同,加上苏宁易购集团本身面临经营困境,议价能力有所下降,但并不影响这次并购是一项双赢的交易。

后续增资预期升温

自2020年下半年以来,苏宁易购集团资金链持续吃紧,上海票据交易所近日披露的截至今年2月底商业承兑汇票持续逾期承兑人名单中,苏宁系公司以125家占据榜首。据苏宁易购(002024.SZ)三季报,公司2021年前三季度实现营收1155.74亿元,同比下降36.10%,归母净利润继续亏损75.68亿元,同比下降1483.29%。最新的业绩快报显示,公司2021年全年归母净利润预计亏损423亿~433亿元。

受到苏宁易购经营状况恶化、线下3C业务整体发展式微、互联网金融监管趋严、资本金不足等多重因素影响,苏宁消金也出现明显的业绩下滑,截至去年上半年,总资产仅为11.15亿元,营收1.06亿元,净亏损0.34亿元。

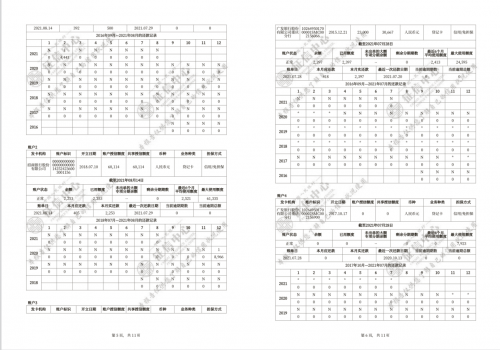

业内普遍认为,苏宁消金困境之下引入银行股东是双赢的结果,但考虑到业务扩张需要,后续或还需要增资扩股。第一财经记者注意到,仅2021年以来,就有招联消金、北银消金、苏银凯基消金、杭银消金等4家机构增加近百亿元注册资本,其中招联消金注册资本从38.69亿元增至100亿元,杭银消金从12.6亿元增资至25.61亿元,北银消金在今年2月刚刚由8.5亿元增资至10亿元,去年新成立的苏银凯基消金(江苏银行控股)注册资本已从6亿元增加至26亿元。相比之下,苏宁消金在江苏当地乃至全国范围,资本金压力都最为突出。

中国社科院金融研究所金融科技研究室主任尹振涛对记者表示,最近两年,消费金融公司增资扩股的趋势比较明显,一方面是因为合规发展的需要,另一方面是做大业务规模必须扩大资本金,抢占市场。他认为,引入银行等实力较强的股东对于缓解资金来源有很大帮助,同时也可以吸引更多有实力的战略投资人。

除了资本金问题,尹振涛认为,经过一段时间较快的发展,电商或互联网巨头旗下的“产业系”消金还面临缺乏零售之外的场景、资金来源成本较高等问题,加上整个互联网金融面临强监管,寻找合作方已经成为趋势。招联金融首席研究员董希淼认为,消费金融公司由银行控股也可以更好地协同联动,形成互补效应。比如,银行体系内的消费金融业务,包括信用卡、消费信贷都是针对优质客户,可以对消费金融公司的下沉客户形成互补。另一方面,消费金融公司单笔业务有20万元的额度限制,银行则可以发挥联动作用。

对于此次收购,南京银行在公告中称不会对公司的经营成果构成重大影响。同时强调,未来该行将与苏宁易购在消费金融业务领域构建长期业务合作关系,并依托控股的消费金融公司与苏宁易购开展消费金融业务合作。

消金牌照如何发挥最优效用?

事实上,早在南京银行、宁波银行之前,已经有江苏银行、长沙银行、北京银行等多家城商行手握消金牌照。据第一财经记者不完全统计,国内获批成立的30家消费金融公司中,银行系占据绝对比重,银行参股、控股的超过20家,其中尤以城商行等区域性银行为主。

对于最近两年掀起的城商行“消金热”,董希淼分析,一方面是因为疫情与经济下行带来的冲击倒逼银行加速向零售转型,另一方面是消费金融市场空间大,而在监管加强对城商行、农商行以及小贷公司跨区域经营限制后,持有全国性牌照的消费金融公司价值也因此提升。

但目前银行系消金公司的盈利情况还不是很乐观,行业分化严重,仅头部公司能获得较高市占率和增速。尹振涛分析,在利率下行大环境中,加上流量费用和资金成本较高,消金公司的确面临较大的经营压力。董希淼认为,在行业集中度较高的背景下,消金牌照对银行的作用要具体情况具体分析,有比较优势的银行控股消金公司可以形成协同效应,但不具备相应能力的中小银行可能更适合自身信用卡业务和表内消费贷款业务。

对于此次南京银行收购苏宁消金,中泰证券研究所所长戴志锋团队分析,当前持牌机构正处于监管红利期,加上南京银行大零售战略加速落地,其与法国巴黎银行在2007年合作成立的消费金融中心(CFC)已经拥有较为成熟的消金业务模式,补齐牌照短板后有望获得更大的市场份额。数据显示,截至2021年6月底,CFC消费贷款余额达到449亿元,累计服务客户近2250万户。

截至目前,宁波银行收购华融消金尚未获得监管批文,此次南京银行收购苏宁消金同样需要监管部门批准才能正式落地。董希淼认为,综合当前监管导向和交易背景,获批概率很大。记者注意到,监管最近批复的消金公司股权转让案例是在去年11月,蒙商银行获批受让包商银行持有蒙商消金44.16%的股权。从江苏省内情况来看,苏银凯基消金的成立和增资均是在2021年获批。不过,江苏当地另一家中小银行苏农银行(原吴江农商行)早在2017年就获批成立消金公司,但之后一直搁浅,有接近该行人士称“可能在落地过程中遇到一定监管审批问题”。

尹振涛认为,当前部分科技公司、网络小贷公司以及实力较强的助贷机构对消金牌照的诉求都在提升,未来银行系、产业系消金公司还会发生更多维度的变化。他认为,随着不合规的模式和机构逐渐退出,在市场需求持续增长情况下,如果监管在“堵后门”的同时给更多的合规机构“开正门”,通过鼓励更多类型的股东入场,可以更好地激发普惠金融的作用,消金牌照的价值也会进一步得到优化。